数据报告来源:博观研究院《2025年跨境进口保健品行业市场分析报告》

市场释放增长空间,竞争随之加剧,中国保健品市场虽有头部企业,但并未形成绝对的市场领先地位。2023年中国保健品市场CR10占比仅40%,除头部品牌汤臣倍健市占率达到10%,其余均为个位数,但汤臣倍健正在面临激烈挑战。

线上渠道竞争更为激烈,集中度更低,2023年线上渠道CR10仅为24.53%,除汤臣倍健和斯维诗占比超5%外,其他品牌份额均在1%-3%之间,由此,新兴及跨境品牌大有抢占头部品牌市场份额,实现弯道超车的机会,尤其是线上电商渠道——

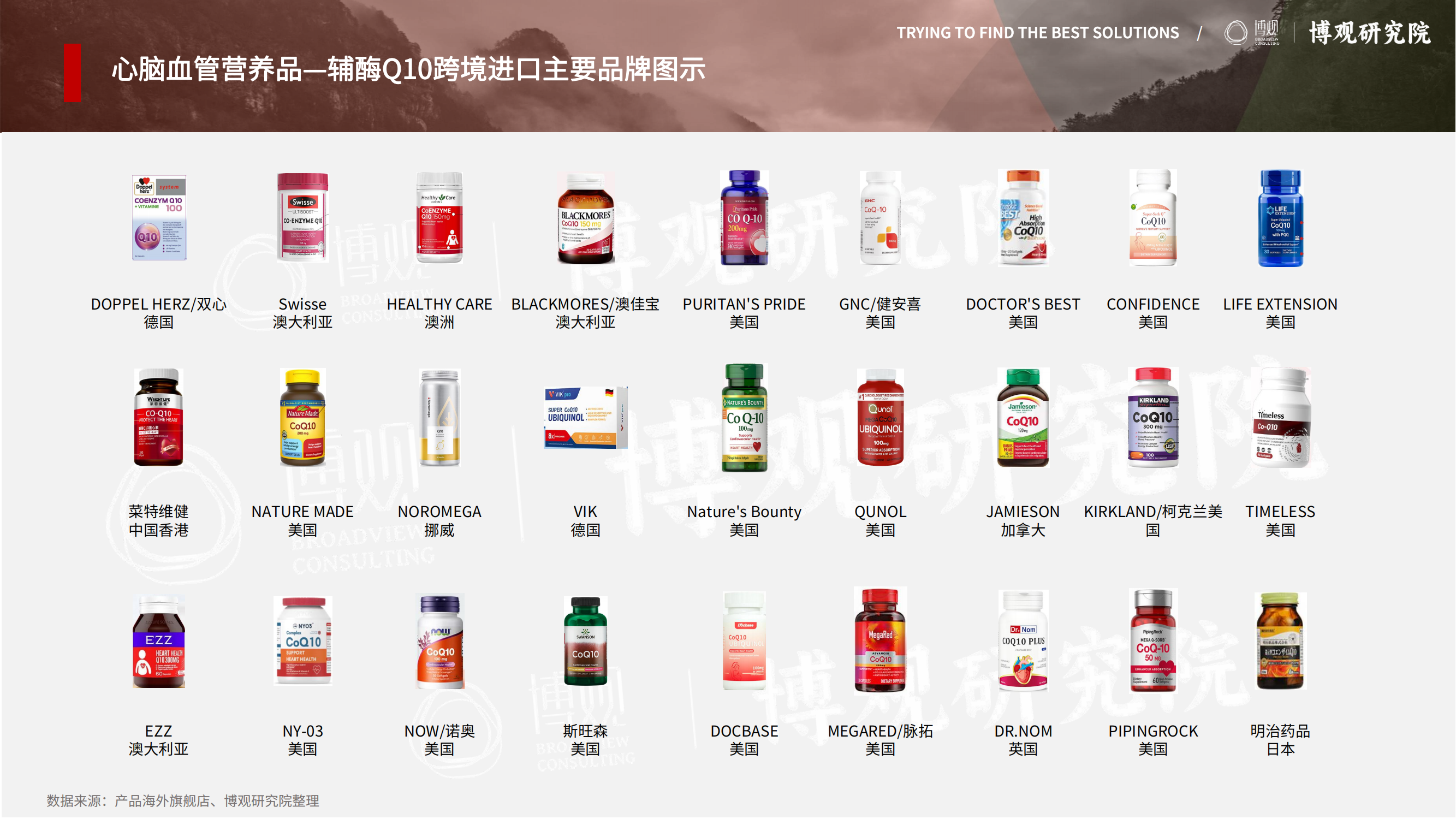

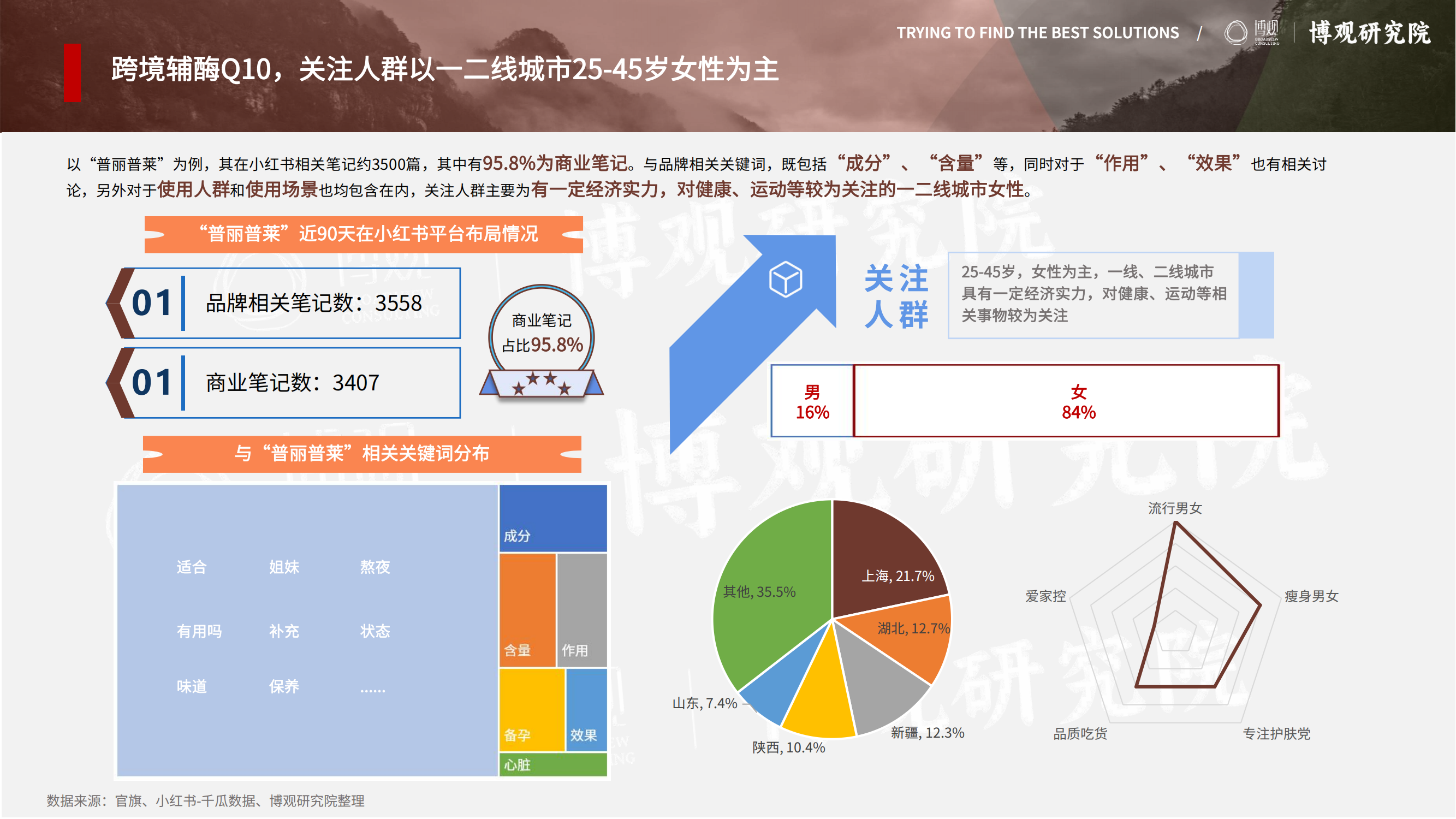

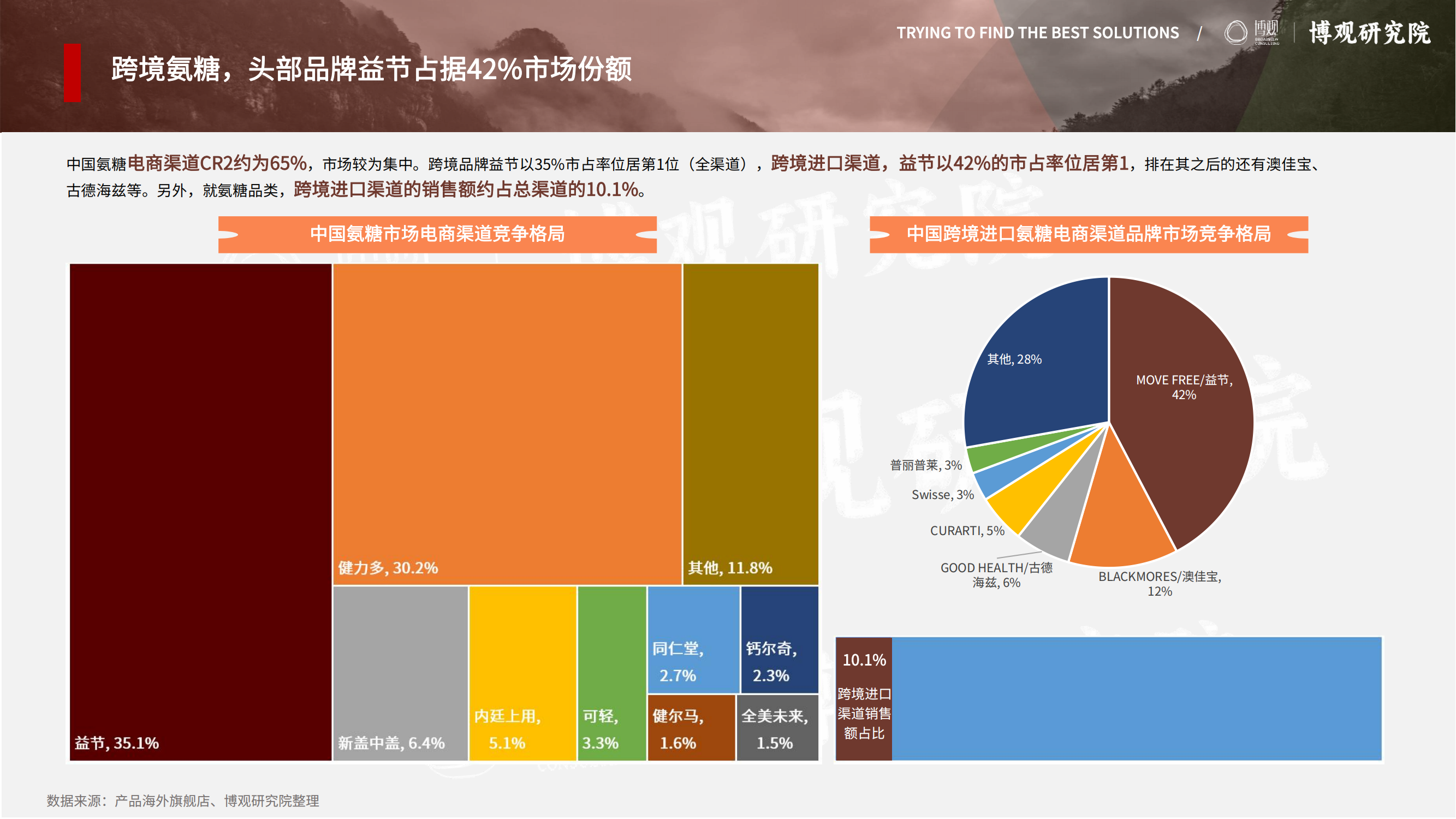

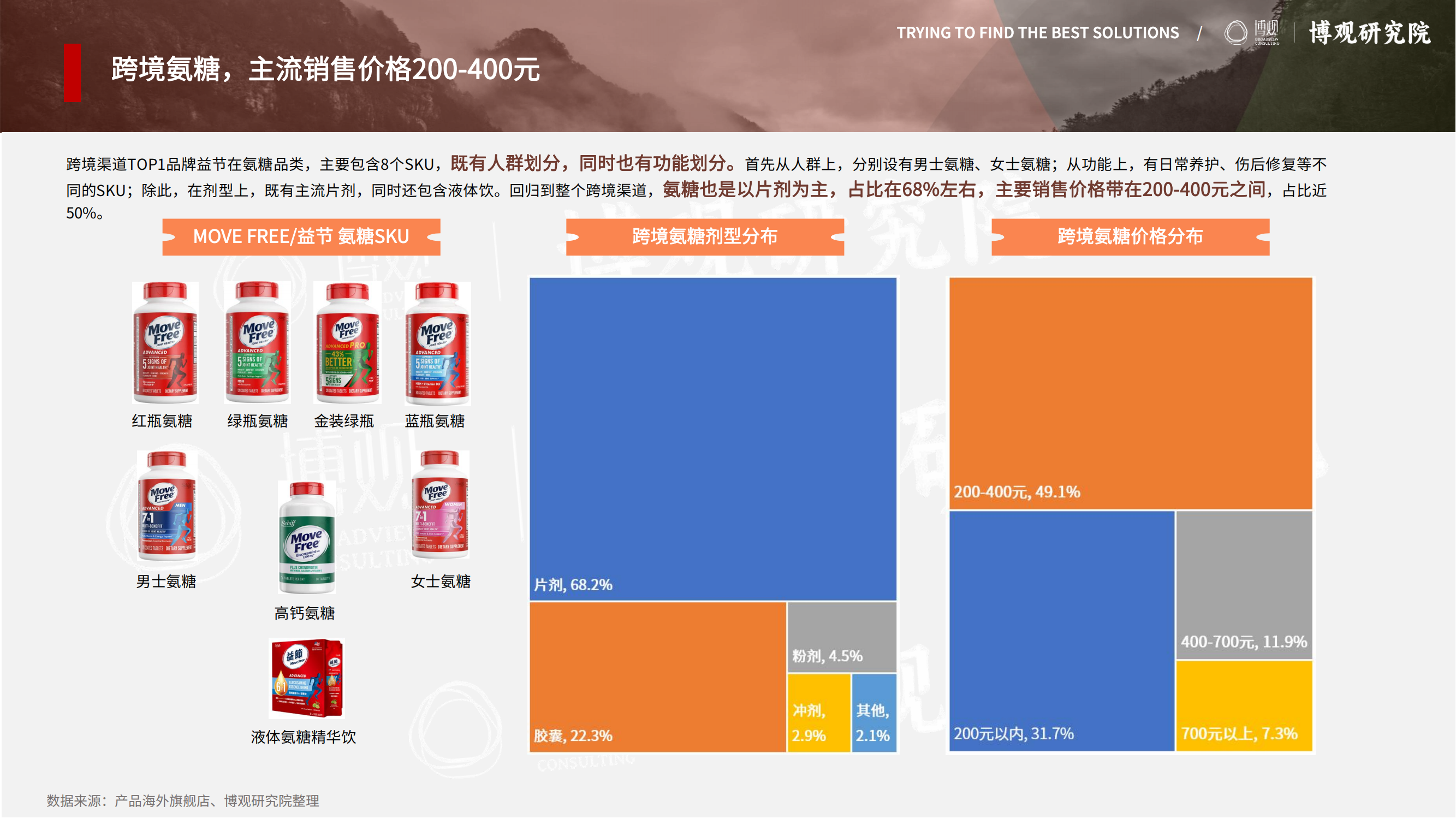

刚刚过去的2024年,跨境品牌借助抖音等新兴电商渠道,对龙头企业形成左右夹击,挑战其市场地位,如骨关节领域的益节、辅酶Q10赛道的普丽普莱以及胶原蛋白头部跨境品牌HECH(赫熙)等。

在跨境保健品牌强势占领市场的背后,是中国整个跨境电商进口的崛起,2022年跨境进口额达到5600亿,增长到了2017年的近10倍,预计2025年跨境进口额将再次翻倍。而如此庞大的跨境进口市场,营养保健在其中占举足轻重的地位,根据天猫国际销售额占比及增速来看,医疗保健类都处高位,在京东跨境进口品类占比中,营养保健类更是拔得头筹。

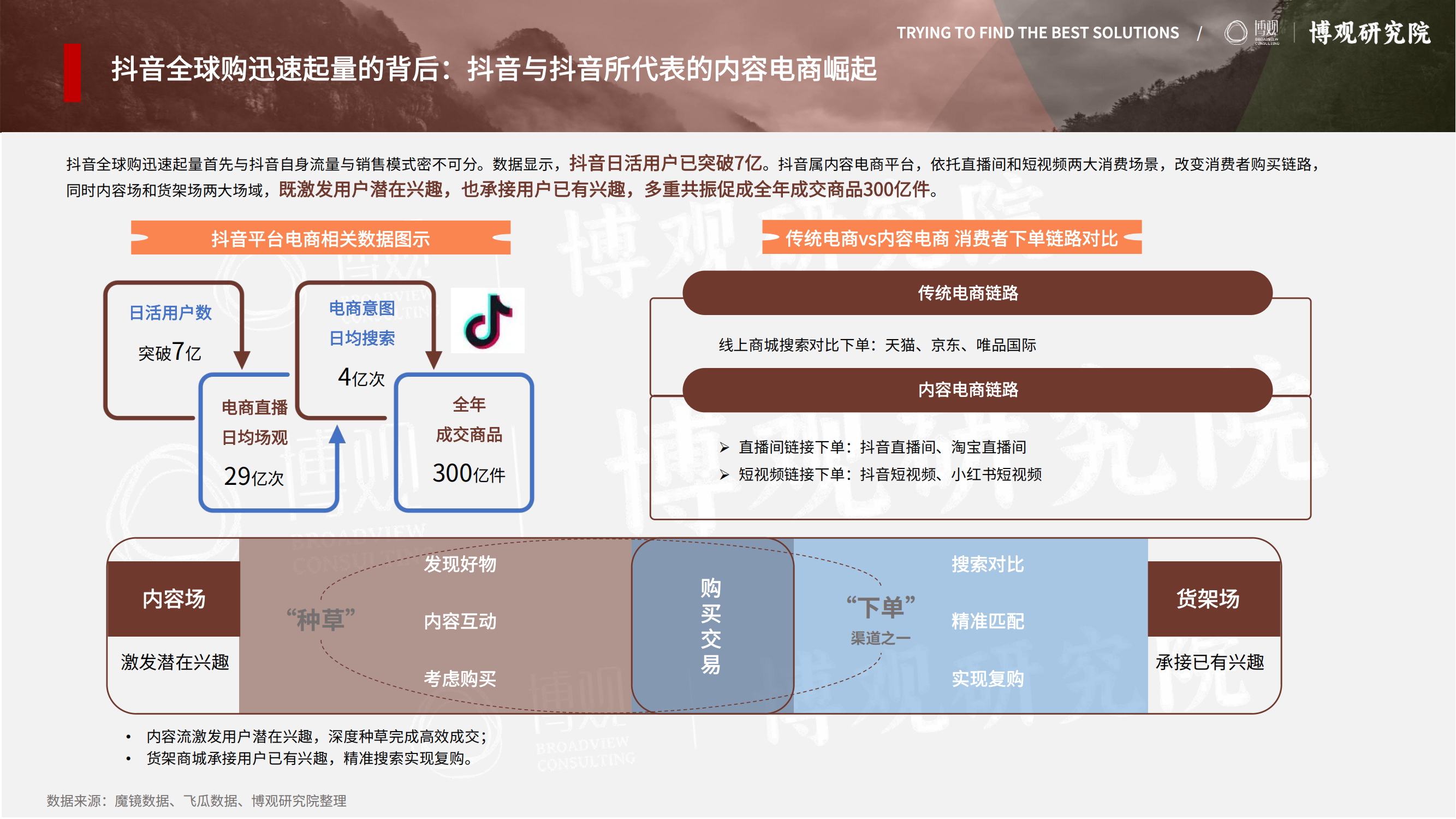

抢占市场,渠道功不可没,除传统跨境电商渠道天猫国际、京东国际外,包含内容和货架两大场域的抖音全球购,已成为跨境电商第三大渠道,在该渠道,膳食营养品类不管是订单量还是GMV均远远领先,且GMV同比增长更是达到204%。2024年双十一大促,抖音全球购跨境保健品Swisse销售额达到1.5亿,美国OLLY以及新西兰的OXYENERGY销售额也分别破亿。

——基于以上市场现状,博观研究院2025年开年发布《2025年中国跨境进口保健品市场分析报告》,不管是已在中国市场摸爬滚打多年的“老品牌”还是计划进驻中国市场的“新面孔”,博观研究院都以期为其提供中国保健品市场及跨境保健品市场更多信息,填补信息鸿沟。该报告包含:

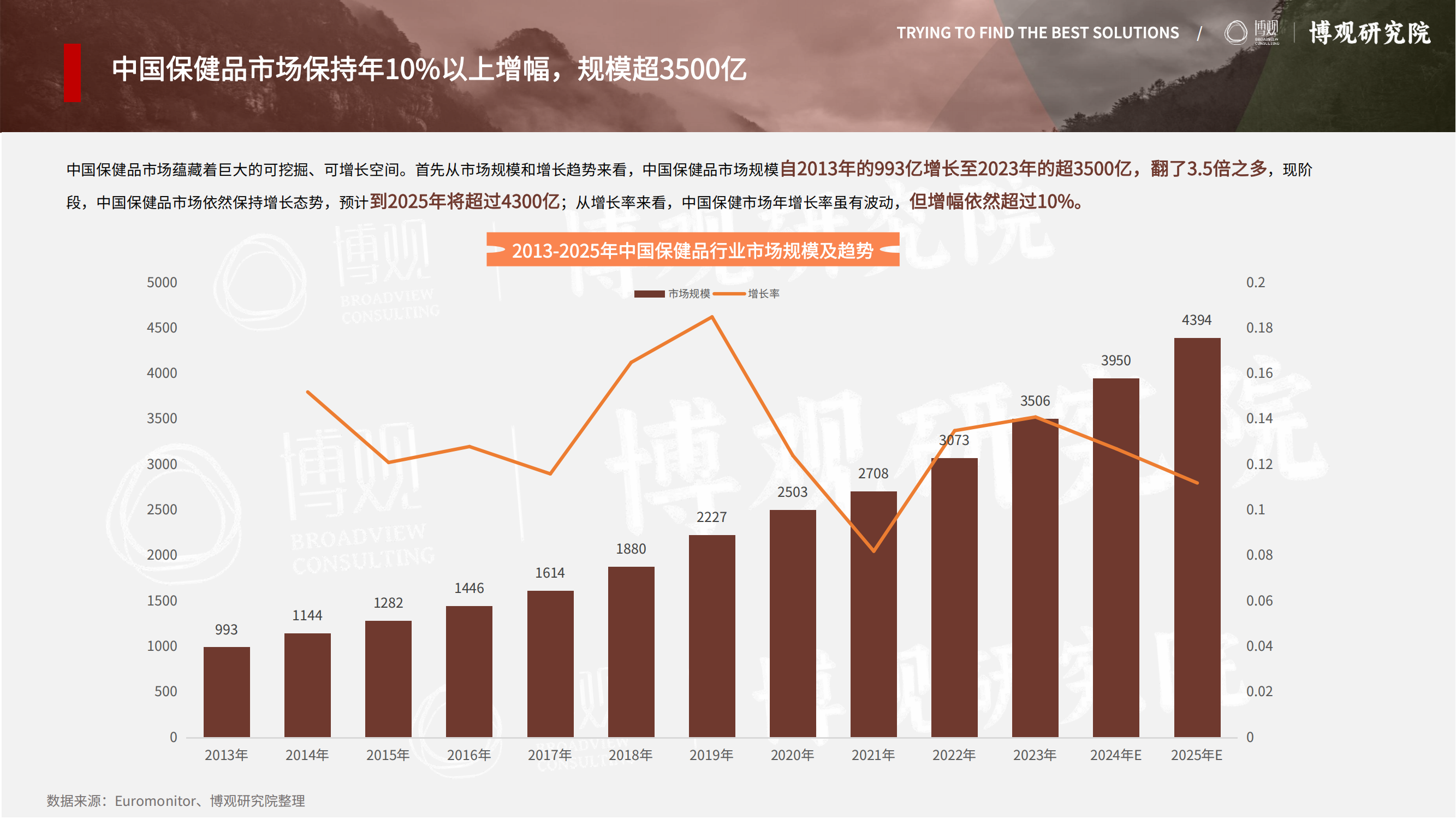

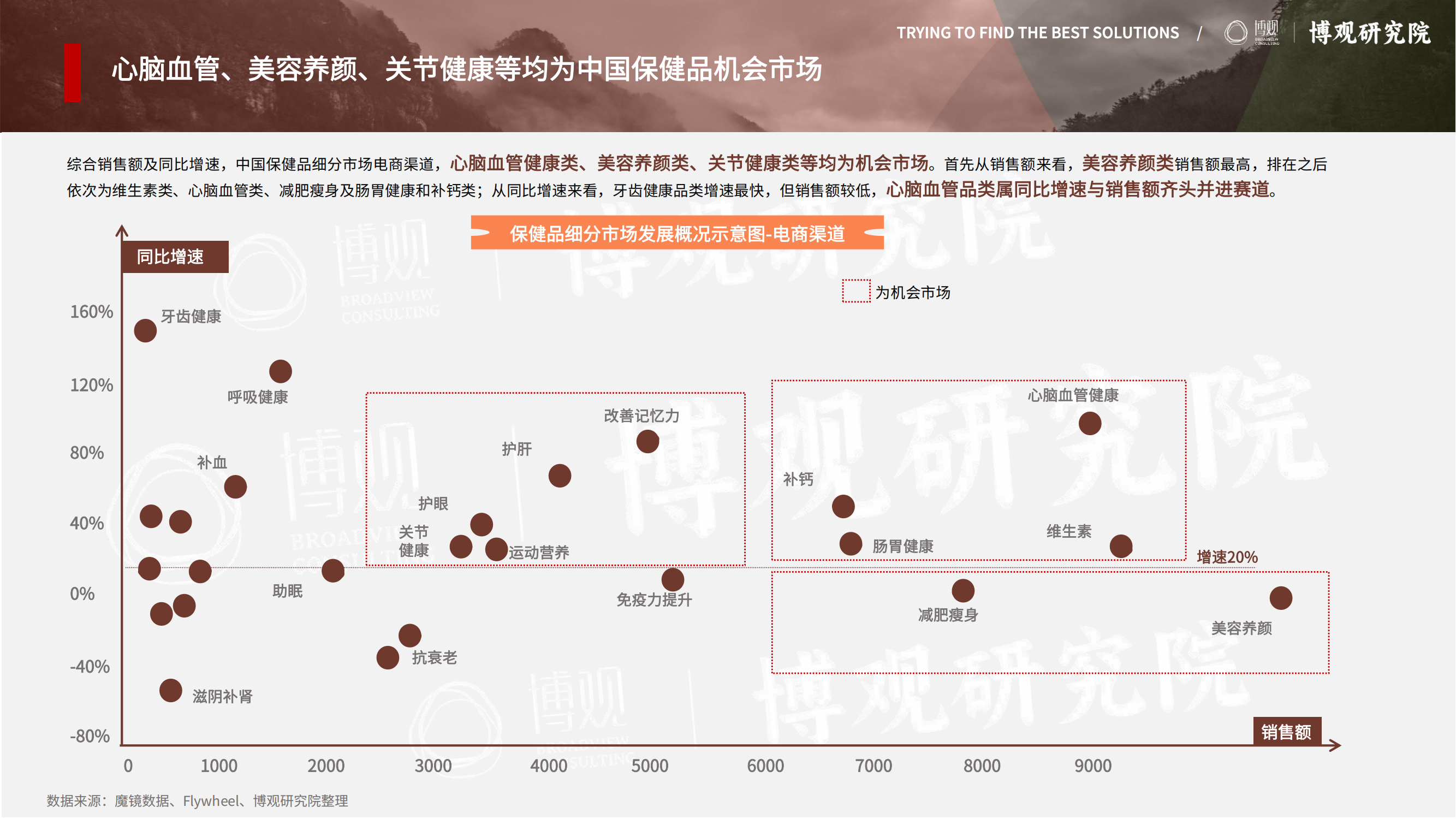

中国保健品市场规模、增速、竞争格局;

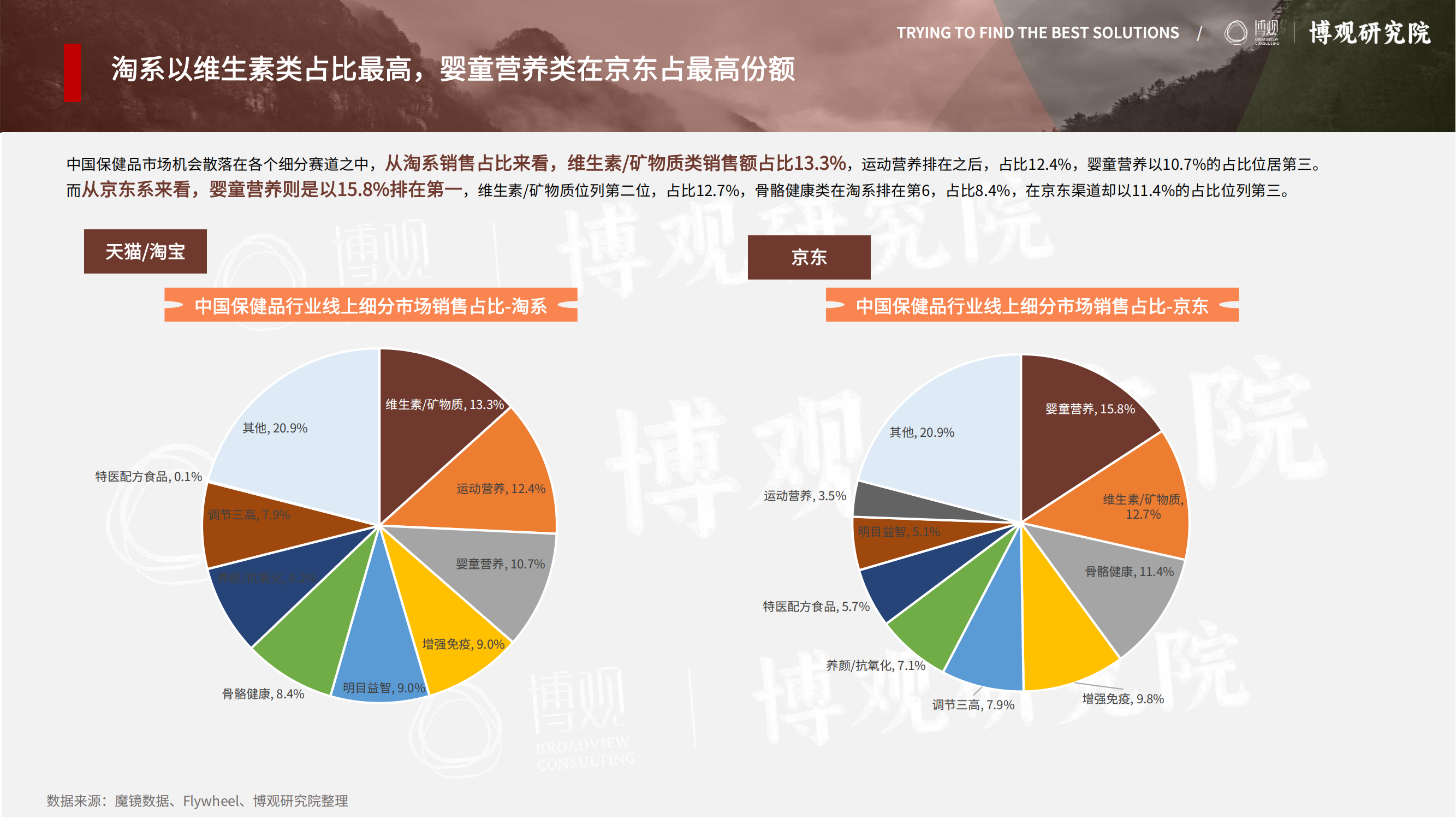

中国跨境进口保健品发展现状、主要渠道选择;

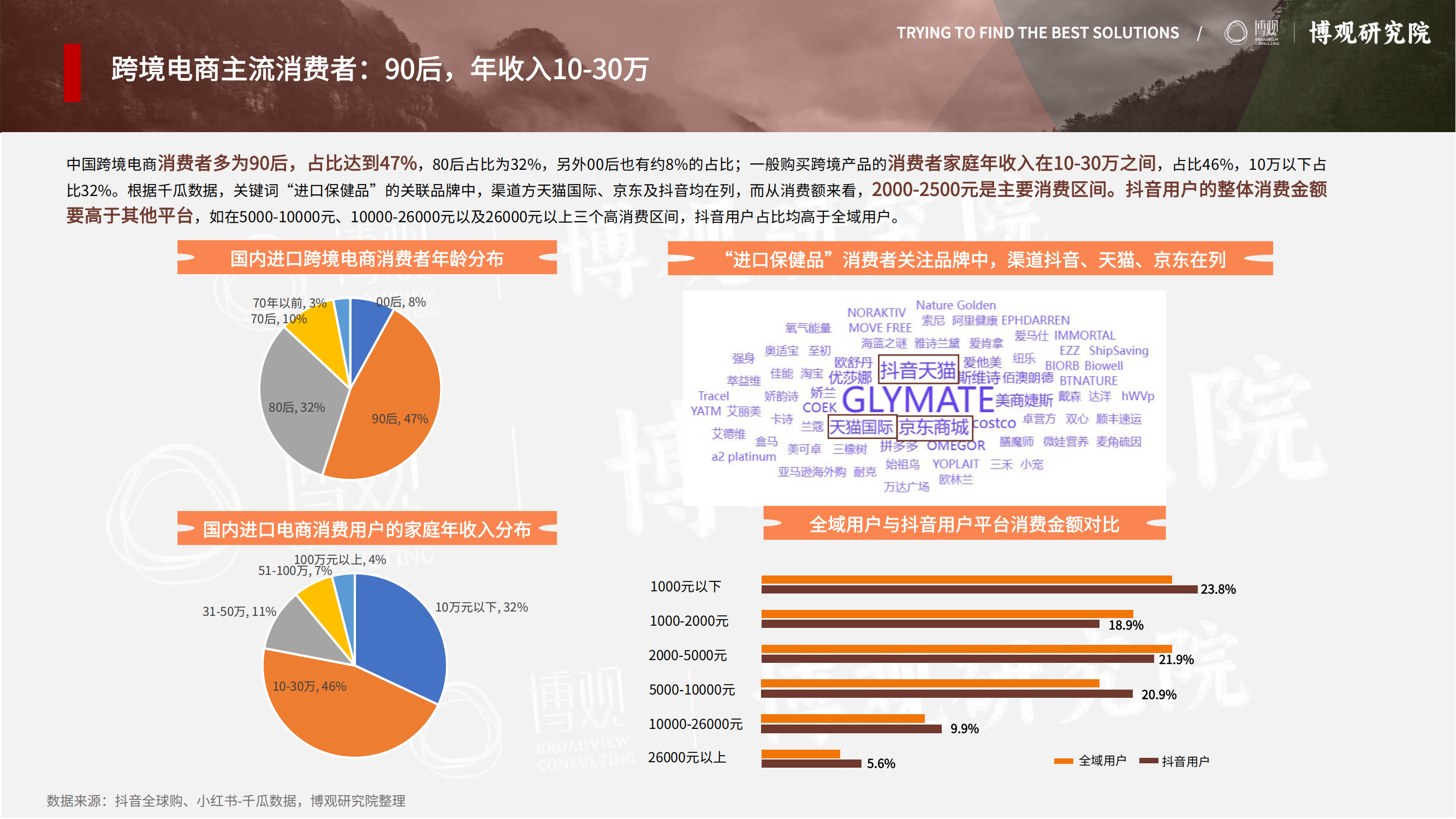

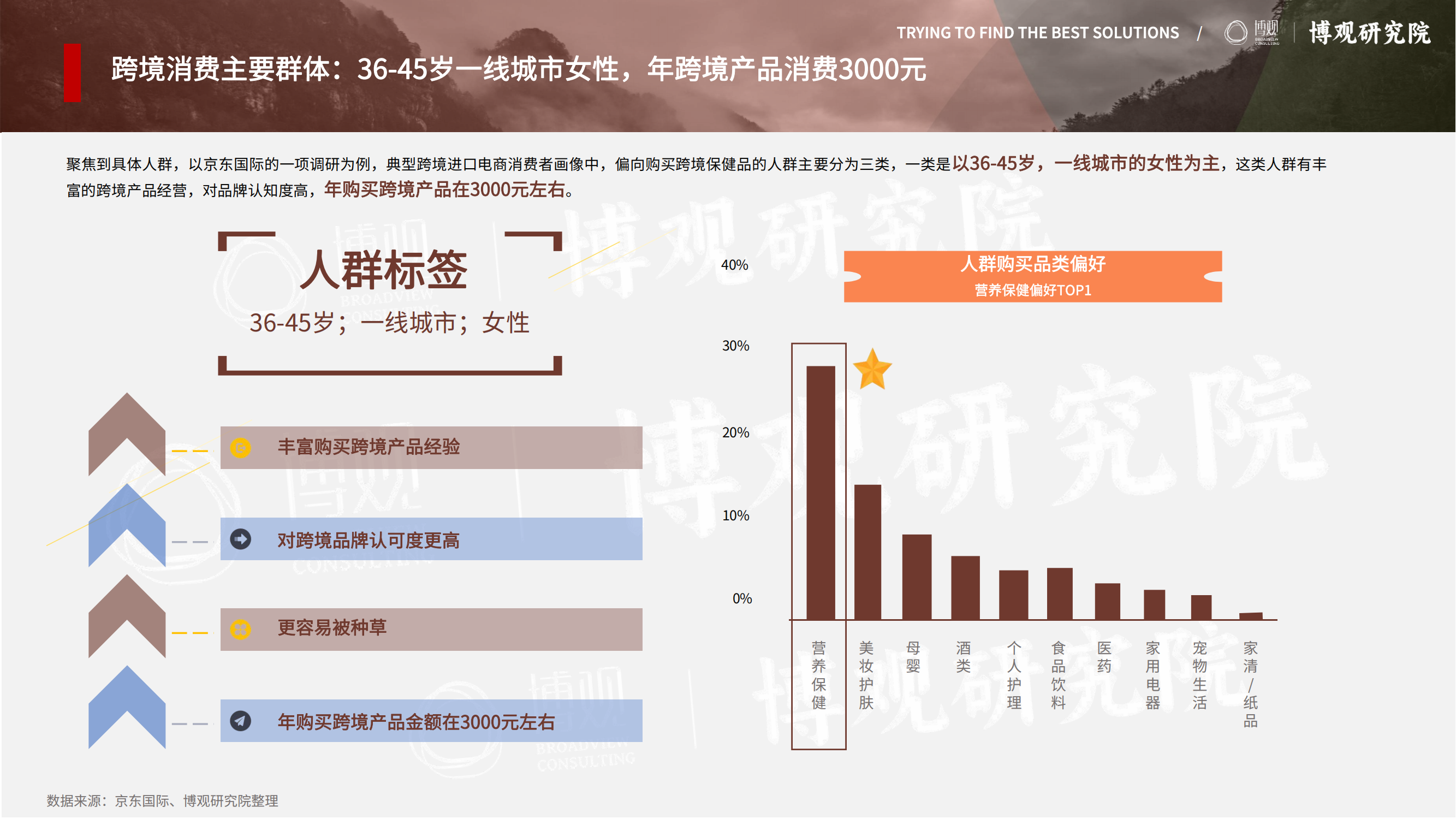

中国跨境进口保健品消费者分析;

中国跨境进口保健品头部细分赛道竞争格局、头部品牌发展现状等。

0人觉得好看

推荐文章

说点什么